Ter, 20 Fevereiro 2024 17:40

Janeiro tem mercado de trabalho aquecido e juros estacionados nos EUA e na Europa

O Boletim de Mercado de Capitais, elaborado pelo curso de Finanças da Universidade de Fortaleza, tem como propósito trazer informações da seara financeira e análises dos principais fatos do mundo dos investimentos, em escala global, nacional, e especialmente do mercado financeiro cearense.

Mercado de Capitais Internacional

A economia americana registrou taxa de desemprego de 3,7% no último mês de 2023, mantendo-se no patamar de novembro de 2023, surpreendendo as estimativas dos analistas do mercado, reforçando o grau de robustez da atividade econômica. Na seara monetária, a taxa de juros americana permaneceu inalterada, entre 5,25% e 5,50%, representando ainda o nível mais alto em cerca de duas décadas, em função da estratégia do Federal Reserve (FED) de conter a inflação, que encerrou o ano de 2023 em 3,4%, superando as expectativas e indicando pressões inflacionárias persistentes. O Produto Interno Bruto (PIB) dos Estados Unidos registrou crescimento de 3,3% no quarto trimestre de 2023 em taxa anualizada.

Na Zona do Euro, a taxa de desemprego atingiu 5,9% em dezembro de 2023, indicando uma queda em comparação com períodos anteriores. O índice de preços ao consumidor (CPI), que reflete a inflação oficial, vem apresentando queda nos últimos meses, de modo que registrou inflação de 2,9% no ano de 2023. Apesar do cenário benigno da inflação, o Banco Central Europeu (BCE) decidiu manter a taxa de juros em 4%, com as taxas de refinanciamento, empréstimo e depósito mantidas em 4,5%, 4,75% e 4%, respectivamente.

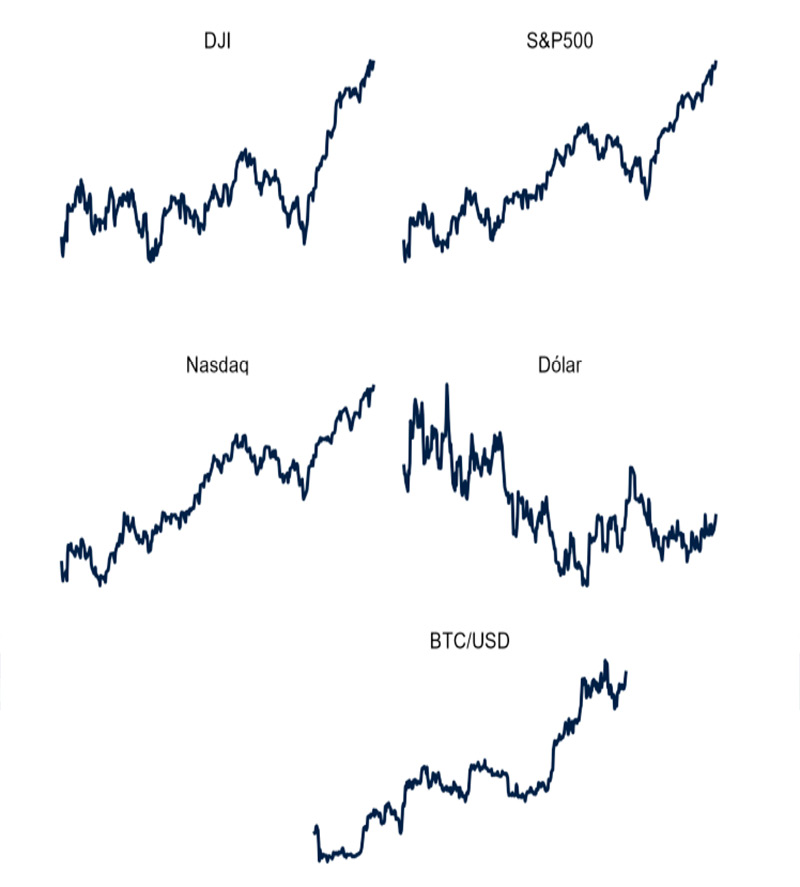

No mercado financeiro internacional, os índices Dax, SP500, Nasdaq e Nikkei 225 apresentam variações positivas de 0,9%, 1,6%, 1% e 8,4%, respectivamente. Vale destacar que o índice de volatilidade VIX, conhecido como o "índice do medo", subiu significativos 15,3%, indicando uma maior aversão ao risco no cenário internacional, especialmente por questões geoeconômicas.

Quadro 1 - Comportamento dos principais índices e ativos pelo mundo (Janeiro/2024)

|

Índice / Ativo |

País / Mercado |

Variação (%) | ||

|

Mês |

Ano |

12 meses |

||

|

DJI |

EUA |

1,22 |

1,22 |

11,92 |

|

S&P 500 |

EUA |

1,66 |

1,66 |

18,94 |

|

Nasdaq |

EUA |

1,02 |

1,02 |

30,90 |

|

Dólar |

Forex |

2,07 |

2,07 |

-2,37 |

|

Bitcoin |

Investing.com |

0,7 |

0,7 |

84,1 |

Fonte: Valor Data; Investing.com

Mercado de Capitais Nacional

No contexto brasileiro, a taxa média de desemprego em 2023 registrou 7,8%, conforme revelado pelos dados da Pesquisa Nacional por Amostra de Domicílios Contínua (Pnad), divulgados pelo Instituto Brasileiro de Geografia e Estatística (IBGE). A inflação oficial do Brasil, medida pelo Índice Nacional de Preços ao Consumidor Amplo (IPCA), encerrou o ano de 2023 em 4,62%, mantendo-se dentro do intervalo estabelecido pela meta de inflação, que era de 3,25% com tolerância de até 4,75%. Este desempenho reflete a dinâmica dos preços no país, sendo uma preocupação constante do Comitê de Política Monetária (Copom). Neste cenário o Banco Central (BC) vem promovendo cortes sucessivos na taxa Selic, que atualmente está 11,25% ao ano.

Apesar do contexto desafiador, o Fundo Monetário Internacional (FMI) demonstra otimismo em relação ao Brasil, projetando um crescimento de 1,7% para o ano de 2024. No entanto, observa-se uma desaceleração em relação ao desempenho econômico de 2023, quando a economia brasileira registrou um avanço de 3,1%.

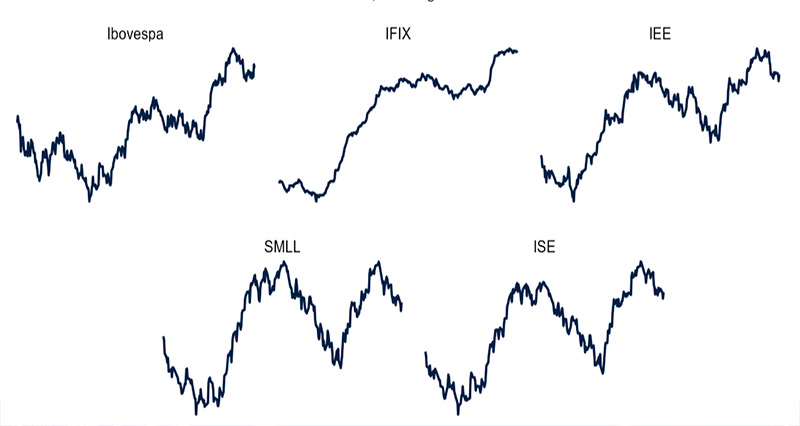

No âmbito dos investimentos em renda variável, o Ibovespa, principal índice da bolsa brasileira, registrou queda de 4,8%, refletindo as condições locais de riscos fiscais, e também do “movimento de correção” da bolsa, ou seja, realização de lucros, em função da forte valorização nos meses de novembro e dezembro de 2023.

Quadro 2 - Comportamento dos índices no Brasil (Janeiro/2024)

|

Índice |

Variação (%) |

||

| Mês | Ano | 12 meses | |

|

IBOV |

-4,79 |

-4,79 |

13,00 |

|

IFIX |

0,67 |

0,67 |

18,16 |

|

IEE |

-4,33 |

-4,33 |

15,85 |

|

SMLL |

-6,55 |

-6,55 |

6,34 |

|

ISE |

-4,96 |

-4,96 |

10,77 |

Fonte: Valor Data; Investing.com

Quadro 3 – Melhor desempenho no Ibovespa (Janeiro/2024)

|

Ação |

Ticker |

Variação |

Preço |

|

Petrobras PN* |

PETR4 |

+8,62% |

R$ 40,45 |

|

Petrobras ON* |

PETR3 |

+8,16% |

R$ 42,16 |

|

Cielo |

CIEL3 |

+7,34% |

R$ 4,97 |

|

Soma |

SOMA3 |

+6,31% |

R$ 7,92 |

|

Ultrapar |

UGPA3 |

+6,26% |

R$ 28,17 |

Fonte: Infomoney.com

Quadro 4 – Pior desempenho no Ibovespa (Janeiro/2024)

|

Ação |

Ticker |

Variação |

Preço |

|

Casas Bahia |

BHIA3 |

-30,67% |

R$ 7,89 |

|

MRV |

MRVE3 |

-29,83% |

R$ 7,88 |

|

Vamos |

VAMO3 |

-18,87% |

R$ 8,17 |

|

Braskem |

BRKM5 |

-18,53% |

R$ 17,81 |

|

EzTec |

EZTC3 |

-17,43% |

R$ 15,44 |

Fonte: Infomoney.com

Ação estudada do mês: AERIS (AERI3)

a) Análise fundamentalista

Quadro 5 – Indicadores fundamentalistas

|

Indicador |

Resultado |

|

Índice P/L |

-8,63 |

|

Índice P/VP |

1,16 |

|

DY - Dividend Yield |

0,00% |

Fonte: TradeMap

Posição: 08.01.2024

Índice P/L é calculado a partir do preço da ação dividido pelo lucro por ação anual do ativo. Ele representa o quanto o mercado está disposto a pagar pelos ganhos de uma empresa. No caso da AERI3, o P/L é igual a -8,63, indicando prejuízo nos últimos doze meses.

O índice P/VP é obtido após a divisão entre o preço do ativo e o valor patrimonial da empresa. No caso da AERI3, o valor do P/VP de 1,16 indica que o preço de negociação do ativo está acima do seu valor patrimonial.

Para se obter o cálculo percentual do Dividend Yield de uma empresa deve-se dividir o valor de dividendos pagos durante um determinado período pelo preço da ação, antes da distribuição de dividendos e multiplicar por 100. Através do DY é possível entender a relação entre os dividendos que a empresa distribuiu e o preço atual da ação da companhia. O DY da AERI3 é 0,00%, indicando que não houve distribuição nos últimos doze meses.

Vale ressaltar que a empresa abriu o capital em 2020 no segmento do Novo Mercado (o que sugere boas práticas de governança corporativa). Atualmente, a empresa vem sofrendo com a desaceleração setorial, o que ocasionou em grandes cortes no corpo de funcionários e na interrupção da expansão, estando focada apenas na manutenção da operação atual e na desalavancagem financeira.

b) Análise técnica

Gráfico 1 – Gráfico diário AERI3

Posição: 31.01.2024

No BMC de maio de 2023 o gráfico mostrava o ativo em tendência de baixa formando um novo suporte em torno de R$ 0,90. Na sequência o ativo seguiu a tendência de baixa rompendo o suporte, consolidando um nível em torno de R$ 0,75 (linha verde).

Ao longo do segundo semestre de 2023 o ativo tenta romper o suporte sem êxito e no início de 2024 o ativo volta a tentar o rompimento, com o IFR em zona de sobrevenda.

Por outro lado, o HMACD se encontra saindo do campo negativo o que sugere a probabilidades de uma reversão do ativo para testar o antigo suporte em torno de R$ 0,90 mas que agora representa uma resistência (Linha vermelha tracejada). Vale ressaltar que esta formação caracteriza a bipolaridade dos suportes e resistência. Um suporte perdido se transforma em uma próxima resistência, enquanto uma resistência vencida torna-se um futuro suporte a ser testado.

Equipe de elaboração

Professores

- Prof. Luiz Fernando Gonçalves Viana

Economista - Corecon-CE n. 2.718-9

CNPI-P – n. 3122

- Prof. Allisson David de Oliveira Martins

Economista - Corecon-Ce n. 3221

CNPI – n. 3810

- Prof. Ricardo Aquino Coimbra

Economista - Corecon-Ce n. 2575

CNPI – n. 101/00

Alunos

- Artur Sampaio Pereira - Ciências Econômicas

- Matheus Santiago de Oliveira Tavares - Ciências Econômicas

- Vicente Aníbal da Silva Neto - Ciências Econômicas